退職金と確定拠出年金を受け取る時に知っておきたい知識

大きな企業にお勤めの方や、公務員さんから「自分には退職金があるので、確定拠出年金やイデコはマイナスなのでは?」という質問を時々受けます。今日は少し詳しく退職金と確定拠出年金の受け取り時の税金について書いていきます。

1.退職所得控除の考え方

まず、退職所得控除とは、自分が会社などで頑張って仕事をしてきた年数によって、退職金の額から「控除」という税金を減らしてくれる制度のことです。

額は、勤続年数によって変わりますが、下のように計算します。

| 勤続年数(=A) | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × A (80万円に満たない場合には、80万円) |

| 20年超 | 800万円 + 70万円 × (A – 20年) |

例えば、勤続年数が33年の方は控除が

800万円+70万円×13年=1,710万円の控除が利用できます

1,710万という数字を見る限り、多くの方は退職金に多くの税金を支払うことはほとんどないということを認識できるかと思います。

2.退職金にかかる税金の計算方法

先程は「退職所得控除」について書きましたが、この「退職所得控除」を利用して実際に計算をしていくと、税金額はどのようになるでしょうか?

今回は国税庁サイトからの参照で考えていきます。

上の図でいくと、退職金が2500万、さきほどの退職所得の計算はこの例だと30年の勤務の方の例となっています。

退職金の額から退職所得控除を引いた後に1/2をする計算になっています。

ここで大切なのが、退職所得控除を引いた後の額からさらに1/2の額で計算できるという点です。

この例だと2,500万の方が、退職所得控除で500万が最終的な課税額となっているのです。退職所得控除が足りない例でも1/2の計算で大きく額は減ってきます。

所得税率は下の表のとおりとなっているので、ここから正式な税の計算がされます。

| A 課税退職所得金額 | B 税率 | C 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

とはいえ2,500万も退職金が出るような会社のかたはとても少数派だと思います。

3.確定拠出年金の退職所得控除と、会社の退職所得控除

では、退職金の計算が分かったところで、確定拠出年金の退職所得控除について見ていきましょう。実は確定拠出年金も同じ退職所得控除の計算をすることになります。

ただし、いくつか注意点があるので、ポイントを押さえておきましょう。

・確定拠出年金での計算は「拠出年数」による。

確定拠出年数は自分が積立をした年数で数えます。すなわち、個人型の「運用指図者」の期間や、転職時に拠出できなかった期間は含まれません。

・確定拠出年金の運用は現状70歳まで可能だが、「拠出」は60歳~65歳までしかできない。

上の項に書いたのですが、拠出年数で数えるので、60歳以降拠出せずに「運用指図者」という運用をするという道を選んだ方は60歳以降の「運用指図者」の期間は含まれません。

・会社の退職金と利用する場合には③つのパターンがある。

詳細は次の章で書きます。

4.受取り時の退職所得控除年数の考え方

先程書きましたが会社の退職金と利用する場合には「一時金(いっきに全額受け取る方法)」だけで3つの受け取り方法があるのを覚えておきましょう。

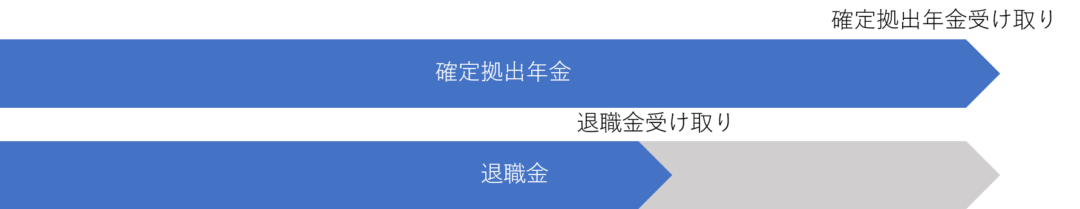

①確定拠出年金受け取り→4年以上空けて会社の退職金を受け取る

このパターンは、確定拠出年金と、会社の退職金の2つの退職所得控除をそれぞれ受け取り時に利用できます。

②確定拠出年金と会社の退職金を一緒に受け取る

この場合ですと、確定拠出年金か、勤続年数どちらかの長い方を適用します。確定拠出年金は移管ができる資産になるので、もしかしたら確定拠出年金の拠出年数の方が長くなる方もいらっしゃるかもしれません。

③会社の退職金を先に受け取り、確定拠出年金を後で受け取り

この場合には、退職所得控除の残っている額を確定拠出年金の受け取りの際に適用できます。

退職金受け取りの後に確定拠出年金の受け取りをする場合に確定拠出年金の控除年数が利用できるようにするには14年以上の年数が必要なため、現状は、確定拠出年金を後で受け取る場合には税金面で不利となるかもしれません。

5.もっと運用したい方は、遠慮せずに運用しましょう

「4.」③で退職金を受け取った後に、確定拠出年金を受け取る場合には、退職所得控除に関して不利になるかもしれないということを書きましたが、60歳以降、 確定拠出年金 を運用し続け、

60歳から70歳まで10年の運用益の非課税枠を使うというもあります。

アメリカでは、長期投資の概念が根付いており、長期投資という観点からすれば、

日本の確定拠出年金の制度で最後の受け取り時に多少税金を支払ってでも、そのままの口座で運用するという考え方は判断として間違っていないのです。

日本の仕組みはとても良いので、60歳以降も運用益が非課税になり、日本の確定拠出年金の制度は60歳頃に大きな資産となっているため、もっと資産を増やすことに注力するのはとてもいい選択肢です。

資産の管理手数料は毎月必要ですが、その額も運用益からすれば少しの額です。また、一時金で多くの額が手に入ると金融機関からの「投資」の勧誘も受けることと思います。

仮に10年新たに投資をしたとしても、投資口座でその多くの額を運用した場合に利益に約20%の課税をされることから、 確定拠出年金 の運用益非課税の方がプラスに働く可能性も否定できません。

運用が少しずつ理解出来たら長期投資について、少し考えてみるのもおススメです。

年金制度について知りたい方にオススメの記事

企業年金制度とは?

************************************

企業型確定拠出年金の導入・継続投資教育は当社にお任せください。

東京、大阪、名古屋、他全国でのご対応が可能でございます。

************************************

株式会社Financial DC Japan 代表取締役社長岩崎陽介の書籍、『頭のいい会社はなぜ、企業型確定拠出年金をはじめているのか』(青春出版社)絶賛発売中!

- ★発売後たった2週間で重版決定!

- ★丸善丸の内本店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月7日~4月13日調べ)

- ★ブックファースト新宿店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月10日~4月16日調べ)

- ★星野書店近鉄パッセ店・週間ランキング 1位(2022年4月10日~4月16日調べ)

- ★紀伊國屋書店梅田本店のビジネス書部門・週間ビジネス書ランキング1位(2022年4月11日~4月17日調べ)

- ★三省堂書店名古屋本店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月17日~4月23日調べ)

- ★『ダイヤモンド・オンライン』掲載!

(記事はコチラ → 元野村證券トップ営業マンが教える、社員が得する「最強の企業年金制度」とは)

Amazonから注文ができます! → ご注文フォーム

株式会社Financial DC Japanのセミナーを動画でご覧いただけます!

詳しくはリンクよりご確認ください。

【王道資産運用丸わかりセミナー】

https://fdcj.official.ec/items/88453475

【NISAサポート/iDeCoサポート説明会動画】

https://fdcj.official.ec/items/89343225