今更聞けない!投資信託って何だっけ?

前回のブログで確定拠出年金の節税メリットは掛金だけではなく、運用益もあること、そしてリスクを取らなければメリットを最大限活用することは難しいとお伝えしました。

確定拠出年金制度の中でリスクをとる運用をする方法はというと”投資信託を購入する”ことになります。昨今、NISA(少額投資非課税制度)や積立NISAが解禁となり、本制度がスタートした2014年には”貯蓄から投資へ”というキャッチーなテレビコマーシャルも放送され話題となりました。そして、その頃から投資に関する記事をSNSや各種メディアでも目にする機会が徐々に増え、この数年で資産運用の方法の手段として”投資デビュー”された方も多いのではないでしょうか?

”会社の先輩や上司から勧められて何となくはじめてみたけどよくわかっていないんだよね” という方もいらっしゃるかもしれません。とりあえずはじめて見ることも大切ですが、投資にリスクはつきものです。わからないまま続けるのはよくありませんので、本日は基礎的なことからお話していきます。

投資って何だっけ?

まず、投資とは”利益を得ることを目的とし、株や債券などの金融商品、事業などに資金を投じること”を意味します。また、金融教育がなされてこなかった日本では、社会人の方でも”資産運用と投資って何が違うんだっけ?”という方も多いかもしれません。同じ意味合いで使われることもありますが、資産運用とは”自分の資産を増やす目的で、貯蓄したり、投資したりすること。また、銀行や投資信託会社などの機関投資家が集めた資金を債券や不動産などに投資すること”です。つまり、投資とは資産運用の方法の一つになるのです。また、銀行にお金を預ける預金も資産運用の方法の一つなのです。

では、投資とは”利益を得ることを目的とし・・”とありますが、利益はどうしたら得ることができるのでしょうか?資金を投じたものが現状よりも成長していれば利益を期待できそうですよね。つまり、投資とは”これから将来的に成長が期待できるものにお金を投じること”なのです。

投資信託とは?

それでは”投資信託とは何ですか?”と聞かれたら皆さんきちんと説明できますか?投資信託とは、運用会社が販売している金融商品のことですよね。

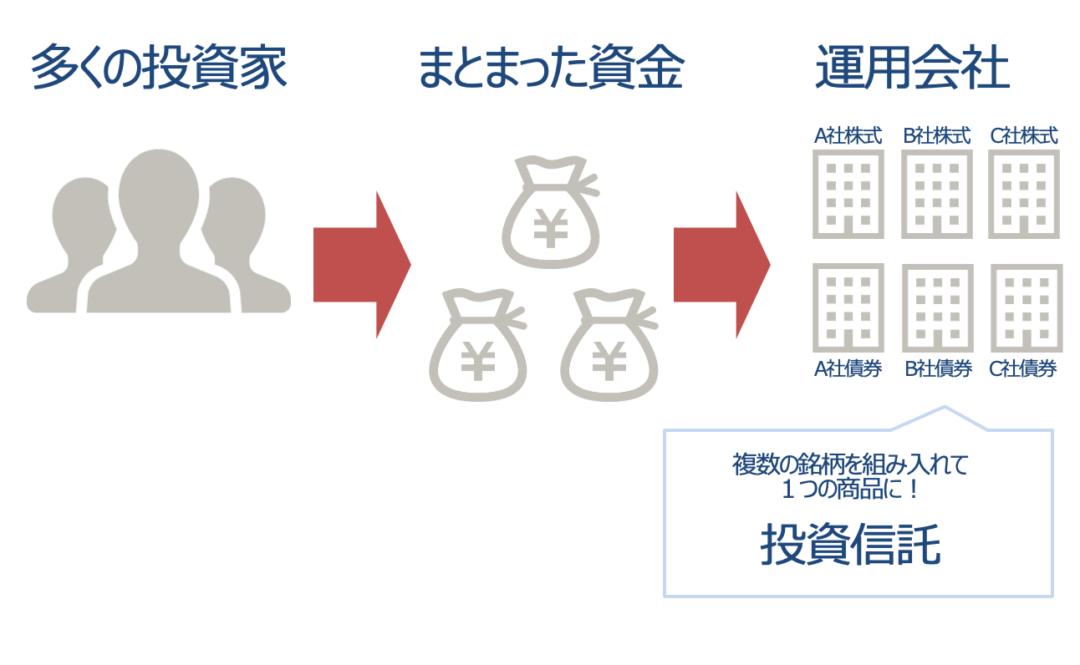

投資信託の仕組みは、多くの投資家である皆さんから集めた資金をまとめて、運用の専門家(ファンドマネージャー)が複数の株式、公社債などに投資し、運用するというものです。

自分でお金の投資先を選択するのが難しいという投資家の皆さんの代わりに、投資対象先を専門家が選択して運用してくれているのです。運用で収益を得られた場合は、資金を投じた皆さんが受け取ることができますが、損失を被る可能性もあります。ただし、以前のブログでもお伝えしている通り、確定拠出年金においては長期・積立運用となるので、日々の価格変動に一喜一憂する必要はありません。ただ、そうは言っても下落していたり乱高下している相場の時には、一時的なことと分かっていても少しドキドキハラハラしてしまう方もいるかもしれません。

皆さんは今お持ちの投資信託、あるいはこれから購入しようと思っていた投資信託商品を選択するとき、どうしてそれを選ばれましたか?”とりあえず” ”何となく” ”先輩が買っていたから” という理由で選択していないでしょうか?

もし、そのように曖昧な理由で選択されていたとしたら、先ほどお伝えしたような下落相場の時には気持ちが落ち着かなくなるかもしれません。長期・積立運用の効果について理解し、更に、きちんと意志を持って選択していれば、長期的に保有していても不安な気持ちは出にくくなると思いますので、ここからは商品選択の時に抑えたいポイントをお話していきます。

投資信託を選択する時のポイント

1.現状把握

これはよく言われることですが、まずはご自身の貯蓄状況を確認しましょう。ゆとり資金があるないによって取れるリスクの大きさが異なります。目先の生活資金とは別に待機資金、余裕資金の範囲内で取り組みましょう。確定拠出年金においては、老後の資産形成のうちこの制度で運用する資産は何%くらいなのか確認してみて下さい。例えば、リスクの少ない預金でも既に準備していれば確定拠出年金の中のお金はリスクを大きく取れそうですよね。この様に、この制度の中の資金だけではなくて、ご自身の金融資産全体で考えてみましょう。

2.目的設定

このお金は”何年後に、何に使うのか”を明確にしましょう。ゴールが明確であれば必然と運用期間も明確になりますよね。運用年数によってリスクの取れる大きさは異なりますのできちんと設定しましょう。確定拠出年金であれば受取開始年齢をゴールとし、その年まであと何年あるか逆算してみて下さい。

3.自分が成長を期待できるかどうか

ここで思い出して頂きたいのが ”投資とは何か”です。投資とは、”将来的に成長が期待できるものにお金を投じること”でしたね。ご自身の運用予定期間が経過した後、その投資対象先は成長が期待できそうでしょうか?例えば、投資対象先が株式の投資信託であれば、組入業種トップ10や組入会社トップ10を確認してみて下さい。また海外ものであれば国別の比率も抑えて頂きたいポイントです。

投資信託を購入するということは、”その運用会社の専門家に投資を信じて託す”ということです。皆さんの大事な資産を託すのに曖昧な理由で選択するのは怖くないですか?前述の通り、その投資家が選択している業種、会社や国など全体の方向性は示されているので、そこを確認してご自身のお考えになるべく近いものを選択することは出来るのですよ。

自分で運用するのは不安という方が投資の第一歩としてはじめやすい投資信託ですが、これまで何気なく選ばれていた方もいるかもしれません。初めは ”よくわからないし、めんどくさい”と思われるかもしれません。でも、ご自身がこれから先の未来を予測して、それを投資に反映していく、そしてその未来が実現されればご自身の資産が増える可能性もあるのです。これって何だかワクワクしませんか?

皆さんの大切な資産の運用方法の選択について、何気なく選択するのではなくてご自身の意思で選択できる方が少しでも増えていただければ嬉しいです。

弊社では資産運用のサポートをお手伝いしたいと考え、投資教育にも力を入れています。一部無料で動画を公開しておりますのでぜひご覧ください。

また企業型確定拠出年金を導入されている企業の従業員様向けの投資教育もサポートさせていただきます。ご興味のある方はこちらからお問い合わせください。

************************************

企業型確定拠出年金の導入・継続投資教育は当社にお任せください。

東京、大阪、名古屋、他全国でのご対応が可能でございます。

************************************

株式会社Financial DC Japan 代表取締役社長岩崎陽介の書籍、『頭のいい会社はなぜ、企業型確定拠出年金をはじめているのか』(青春出版社)絶賛発売中!

- ★発売後たった2週間で重版決定!

- ★丸善丸の内本店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月7日~4月13日調べ)

- ★ブックファースト新宿店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月10日~4月16日調べ)

- ★星野書店近鉄パッセ店・週間ランキング 1位(2022年4月10日~4月16日調べ)

- ★紀伊國屋書店梅田本店のビジネス書部門・週間ビジネス書ランキング1位(2022年4月11日~4月17日調べ)

- ★三省堂書店名古屋本店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月17日~4月23日調べ)

- ★『ダイヤモンド・オンライン』掲載!

(記事はコチラ → 元野村證券トップ営業マンが教える、社員が得する「最強の企業年金制度」とは)

Amazonから注文ができます! → ご注文フォーム

株式会社Financial DC Japanのセミナーを動画でご覧いただけます!

詳しくはリンクよりご確認ください。

【王道資産運用丸わかりセミナー】

https://fdcj.official.ec/items/88453475

【NISAサポート/iDeCoサポート説明会動画】

https://fdcj.official.ec/items/89343225