確定拠出年金を移換した後、資産は投資信託にするべき?

確定拠出年金を就職と同時に移管、もしくは退職と同時に移換することは多くの方が経験することになります。前回確定拠出年金の移換の記事を書いたので、今回は移管後の話を書いていきます。

移換後の資産を「配分設定」するべきか

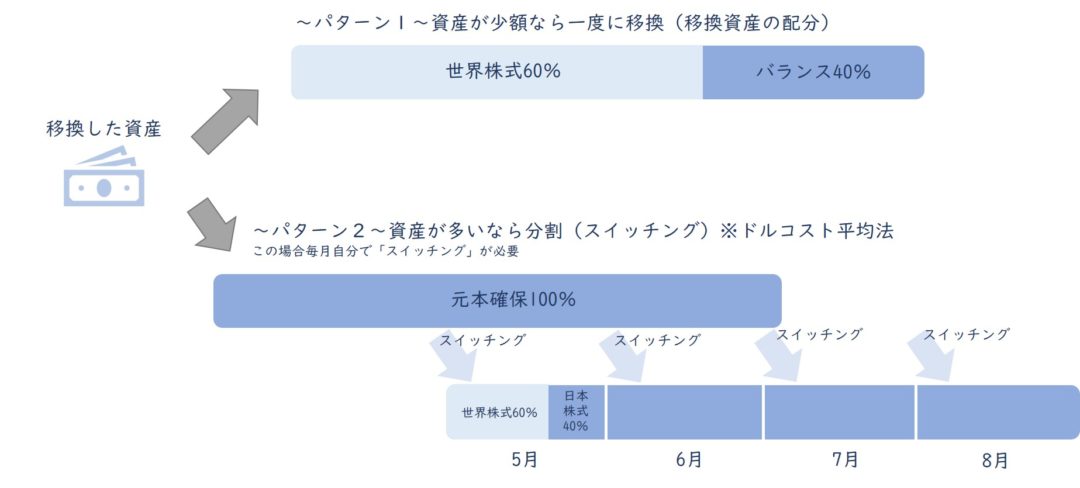

移換した資産をその後「元本確保」にしてせず投資信託にするべきか?という話ですが、この場合資産残高にもよるのですが、資産が200万以上など多い場合には、「配分設定」で設定してしまうと

資産が同じ日程で配分されてしまうので、その時の相場によっては多くの含み損(売却はしていないので、画面の数値上のマイナスとなること)となることもあります。もちろん相場が良ければ含み益(プラス)になることも。

それまでドルコスト平均法で順調にいっていた投資が、一瞬の判断ミスでしばらく痛手を負うこともあり得ます。

移換後も「ドルコスト平均法」を実践したい

できれば、移換後の資産も「ドルコスト平均法」で投資する方が安心につながります。もちろん経験上とても投資信託の価格が安いという感覚をお持ちなら一括投資もありだと思いますが、多くの場合「安い」というのは事後判断によるものなので、当事者であるうちはその価格が適正かどうかは分かりません。

多くの方は「分からない」という感覚を持っていますので、

こんな時は資産の配分ではなく、資産の指定を「元本確保型商品」にしておき、例えば毎月10万~20万くらいを「スイッチング」で行っていくと「ドルコスト平均法」が実践できます。手間はかかりますが、おススメの方法です。

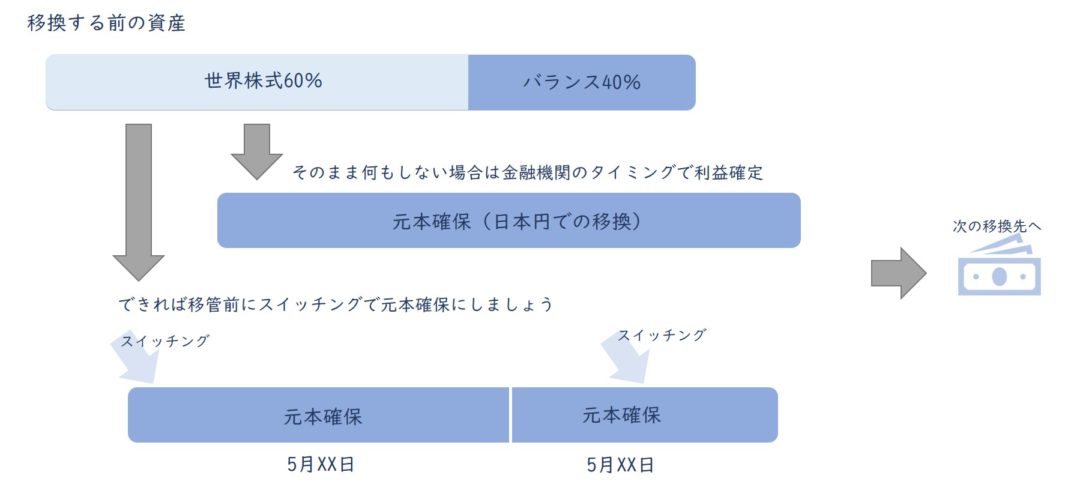

同じように移換前にも気を付けたい

移換前にはどの金融機関も「投資信託から元本確保型(日本円)」へと資産を移します。この時投資信託は「利益確定」となるわけです。

投資信託は価格が変動する商品なので、コロナショックのような時に移換時期が重なれば「損失」は免れません。

できれば自分で相場のいい日に「スイッチング」をして「元本確保型」商品に移しておくのがいいのです。スイッチングは申込してから7日~後ほどの価格決定となりますので、相場が乱高下しないような時期を選びたいです。

このタイミングを失えば、スイッチングをして元本保証にするのは、自分でなく金融機関側のタイミングになってしまいます。タイミングさえ良ければマイナスになることは無いのですが、それがいつかは予測できません。

移換というのがこれから企業型導入などで多くなってくるかもしれませんので、このような流れは覚えておきましょう。

▼弊社代表がJPXアカデミーで講師を務めた講座ををご覧になりたい方はこちら

▼社会保障を詳しく知ると、お金の概念がかわります

弊社では資産運用のサポートをお手伝いしたいと考え、投資教育にも力を入れています。一部無料で動画を公開しておりますのでぜひご覧ください。

また企業型確定拠出年金を導入されている企業の従業員様向けの投資教育もサポートさせていただきます。ご興味のある方はこちらからお問い合わせください。

************************************

企業型確定拠出年金の導入・継続投資教育は当社にお任せください。

東京、大阪、名古屋、他全国でのご対応が可能でございます。

************************************

株式会社Financial DC Japan 代表取締役社長岩崎陽介の書籍、『頭のいい会社はなぜ、企業型確定拠出年金をはじめているのか』(青春出版社)絶賛発売中!

- ★発売後たった2週間で重版決定!

- ★丸善丸の内本店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月7日~4月13日調べ)

- ★ブックファースト新宿店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月10日~4月16日調べ)

- ★星野書店近鉄パッセ店・週間ランキング 1位(2022年4月10日~4月16日調べ)

- ★紀伊國屋書店梅田本店のビジネス書部門・週間ビジネス書ランキング1位(2022年4月11日~4月17日調べ)

- ★三省堂書店名古屋本店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月17日~4月23日調べ)

- ★『ダイヤモンド・オンライン』掲載!

(記事はコチラ → 元野村證券トップ営業マンが教える、社員が得する「最強の企業年金制度」とは)

Amazonから注文ができます! → ご注文フォーム

株式会社Financial DC Japanのセミナーを動画でご覧いただけます!

詳しくはリンクよりご確認ください。

【王道資産運用丸わかりセミナー】

https://fdcj.official.ec/items/88453475

【NISAサポート/iDeCoサポート説明会動画】

https://fdcj.official.ec/items/89343225