今からでも遅くない、老後資金を無理なく貯める方法

人生100年時代と言われる今「老後2,000万円問題」と言うワードがメディアで取り上げられ、日本中で話題となったことも記憶に新しいと思います。

「年金があるから老後は安心」という時代から「自助努力で老後資金を準備する」という時代に変化していきました。ここでは老後にどのようなお金が必要になるか、どのような方法でお金を増やしていくのかを考えていきましょう。

セカンドライフの生活費

まず、セカンドライフではどれくらいの生活費が必要になるかを確認していきます。

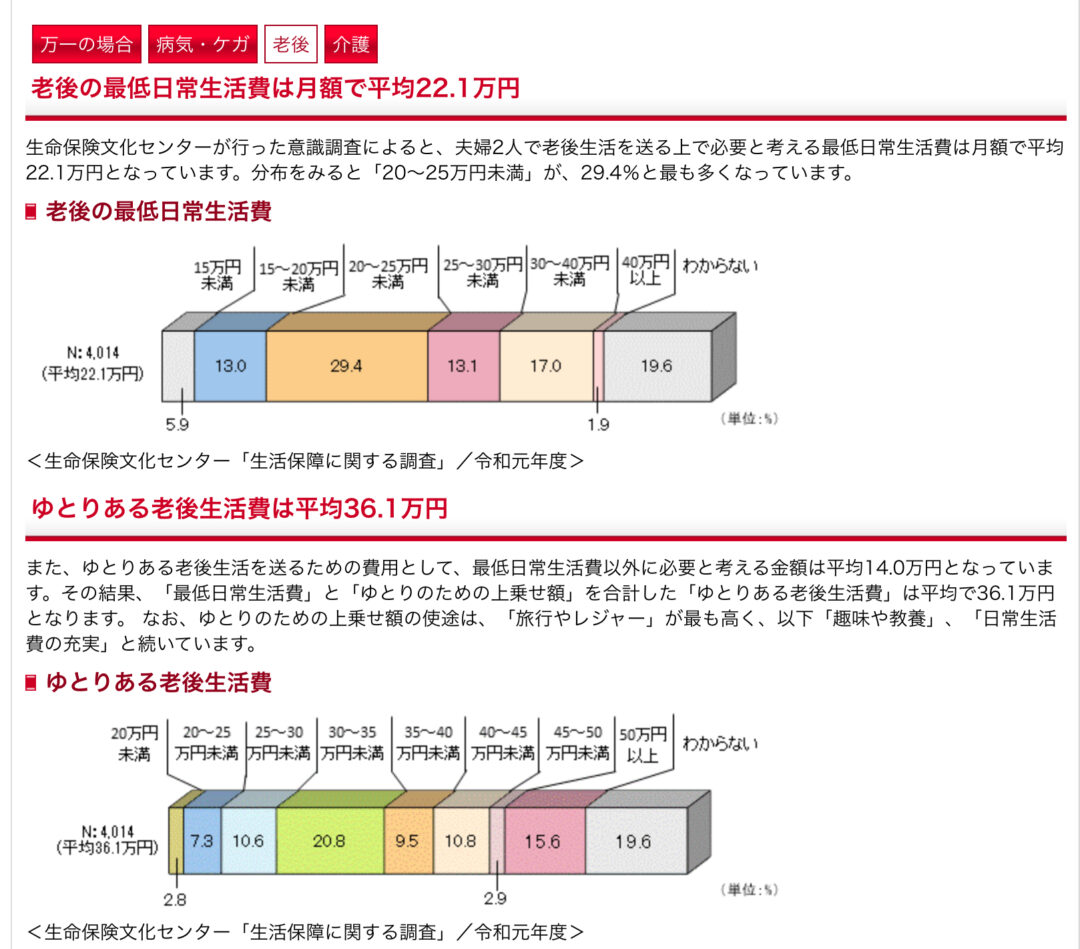

生命保険文化センターによると、

夫婦二人の最低日常生活費は平均22.1万円/月でした。

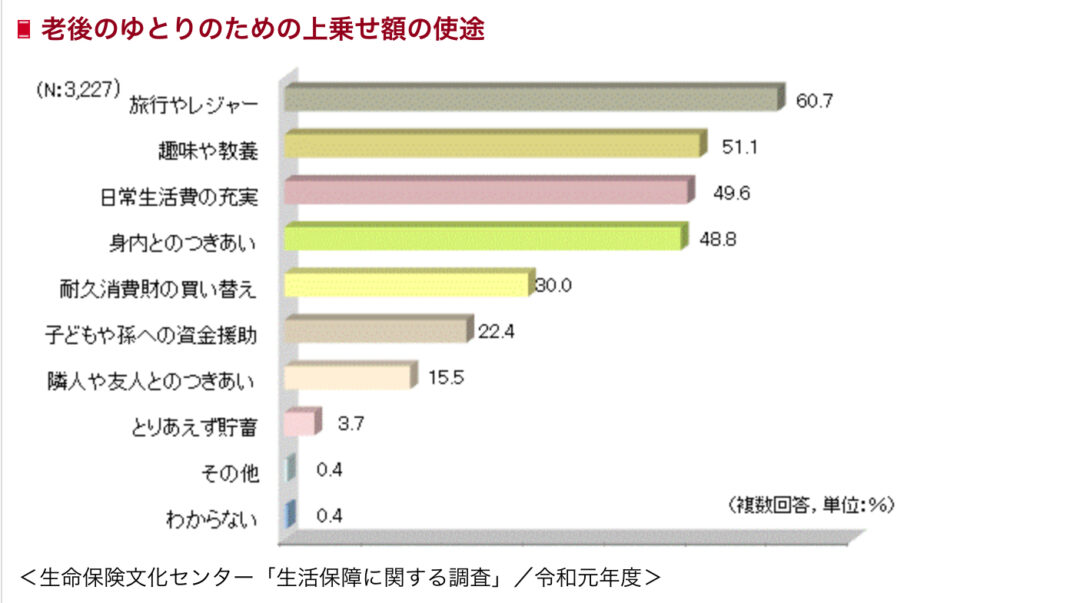

また、ライフプランによっても変わってきますが、毎月の生活費以外の部分も備えておきたい項目があります。備えておきたい費用として、旅行やレジャー、趣味の費用、子供の援助などが挙げられています。

上記の備えを上乗せするとゆとりある老後生活費は平均36.1万円/月となります。

出典:生命保険文化センター

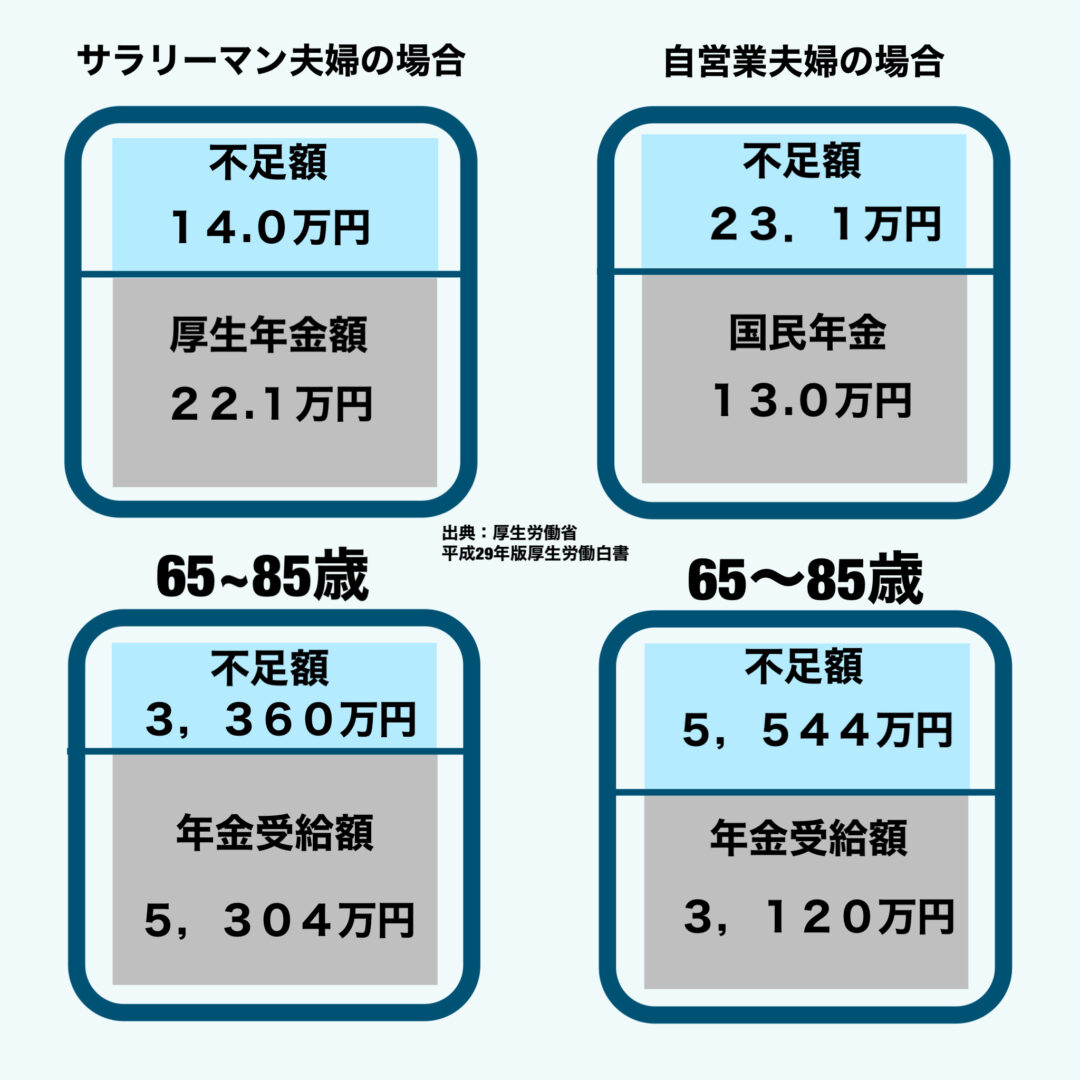

これをもとに、将来不足となる金額を算出してみました。

※サラリーマン夫婦の年金受給額は、夫が昭和36年4月2日以降生まれで、

平均的収入(平均標準報酬42.8万円)で40年間就業。

妻が昭和41年4月2日以降生まれで、その期間すべて専業主婦であった世帯。物価スライド率は考慮していない。

実際に65歳から自分が受け取る年金はいくらになるか考えるうえでの計算式や「ねんきん定期便」「所得代替率」などについて別の機会にお伝えしようと思いますのでここでは割愛します。

これを見ると、不足額がとても大きなものに見えると思いますが、ゆとりある生活を送るために毎月14万円も必要ないと言うご家庭であればこの限りではありません。

しかし、医学の進歩により平均寿命(0歳の人の平均余命)は年々上がっており今後もその流れは続くと予想されます。厚生労働省「簡易生命表(令和元年)」よると、2019年の60歳の平均寿命は男性で81.41歳、女性で87.45歳となっており、どちらも過去最高を記録しました。

参考:厚生労働省HP

https://www.mhlw.go.jp/toukei/saikin/hw/life/life19/index.html

また、平均寿命と健康寿命には約10年間のギャップがあるため、生活費とは別に医療費や介護費用の準備も頭に入れておく必要があります。在宅介護か施設入居でもかかる費用が違ってきます。

この不足額を補うためにも、老後資金の準備が必要になるのです。

どうやって貯める?

老後資金の準備においては、「無理なく、コツコツと」増やしていくのがポイントです。

いくつかの手法を紹介しますが、すべてに共通する点が「自動的に、積立をする」という点です。

自助努力の手法として以下の5つがあり、メリットデメリットと共に紹介します。

・財産形成預金

一般財形の他、資金使途が決まっている住宅財形と年金財形があります。

メリットは、毎月の給与から天引きによる「先取り貯金」の仕組みができることや一部条件がありますが利子が非課税になると言う点です。

デメリットは、インフレにより将来のお金が目減りすることやそもそも預金の金利は超低金利なので上記のメリットを受けられない点です。

・個人年金保険

民間の保険会社が取り扱っている保険商品のことです。老後資金の備えとして保険料を積み立てていきます。

メリットは、一定の金額まで「個人年金保険料控除」を受ける事ができ、節税になる点です。その場合、満期後の受け取り期間等に条件があります。

デメリットは、中途解約をした場合、解約返戻金が払込み保険料を下回る可能性がある事やインフレリスクも起こる点です。

・つみたてNISA(投資信託)

金融庁が導入を決めた制度で、長期目線で資産形成ができることを目的にしています。

メリットは、運用益に対して非課税になる点です。また、20年間の非課税投資期間を設けるなど時間を味方につけた運用が可能になるため、複利効果が期待できます。

デメリットは、元本が上下に変動するため損失の可能性がある点や、その他の金融商品と損益通算ができない点です。

・iDeCo(確定拠出年金)

老後資金を準備するための年金制度で、拠出した掛金を投資信託などで運用をして資産を積み上げていくものです。

メリットは、掛金が全額所得控除、運用益が非課税、受取時に税優遇がある点です。

デメリットは、60歳まで引き出すことが出来ない点や投資信託などで運用する事で元本が上下に変動する点、受取時に税金がかかる場合がある点、各種手数料が必要になる点です。

・企業型確定拠出年金の上乗せ(マッチング、選択制など)

企業型確定拠出年金を年金制度として採用している企業も増えてきました。企業型確定拠出年金は多くの場合で、自分で掛け金を上乗せできるようになっている制度です。iDeCo(個人型)と違い自分の上乗せ部分も選べる制度であれば、手数料などが会社負担の為、とてもメリットがあります。

また、掛け金の所得控除(給料算定除外)、運用益が非課税、受取時に税優遇があります。イデコ同様、デメリットとして受け取り年齢に一定の制限があり、投資信託の場合に元本の変動があります。

メリットが多い確定拠出年金を活用しよう

ここまで積立の手法をいくつか紹介しましたが、オススメはやはり「確定拠出年金(iDeCo、企業型)」です。”年金”制度のひとつとして2001年10月1日に誕生しました。

老後のための資産形成を助ける”国の制度”と言う位置づけから、圧倒的な節税メリットが用意されています。

2022年度からは企業型確定拠出年金の加入者でも、イデコの併用が認められるなど、制度緩和が急激に進んでいる点も、おススメのポイントです。

また、投資信託等で運用した場合の複利効果はとても大きいです。

例えば、毎月積立金額2万円を想定利回り5%で20年間運用した場合、元本と運用益を合計すると811万円になります。

元本480万円に対し、利益が311万円です。本来、運用益には20.315%の税金が必要ですが、確定拠出年金ではこれがすべて非課税となります。

運用期間中にスイッチングと言って、利益が大きくなった投資信託を別の投資信託に変えることも可能です。その際の運用益に対しても非課税です。

デメリットとして述べた「60歳まで引き出せない」点は、反対にメリットと捉えることができます。拘束力を活かして確実に資産を積み上げていく事ができ、さらに大きな節税効果を得られるため、老後資金を備えるうえでは必ず使いたい制度です。

人生は意外と長い

人生100年時代の”老後”が始まる年齢は人によってさまざまです。ご自身が大切にしたいことや優先したい事によって、将来お金が必要なタイミングや金額も変わってきます。

また、健康やスキル、人間関係などの「見えない資産」もこれからの人生に彩りを与えてくれるのではないでしょうか。老後の不安をなくすことは容易ではありませんが、ご自身やご家族のこれからの人生をイメージして「資産」をコツコツと準備していきましょう。

▼企業型確定拠出年金に関するお問い合わせはこちらから

************************************

企業型確定拠出年金の導入・継続投資教育は当社にお任せください。

東京、大阪、名古屋、他全国でのご対応が可能でございます。

************************************

株式会社Financial DC Japan 代表取締役社長岩崎陽介の書籍、『頭のいい会社はなぜ、企業型確定拠出年金をはじめているのか』(青春出版社)絶賛発売中!

- ★発売後たった2週間で重版決定!

- ★丸善丸の内本店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月7日~4月13日調べ)

- ★ブックファースト新宿店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月10日~4月16日調べ)

- ★星野書店近鉄パッセ店・週間ランキング 1位(2022年4月10日~4月16日調べ)

- ★紀伊國屋書店梅田本店のビジネス書部門・週間ビジネス書ランキング1位(2022年4月11日~4月17日調べ)

- ★三省堂書店名古屋本店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月17日~4月23日調べ)

- ★『ダイヤモンド・オンライン』掲載!

(記事はコチラ → 元野村證券トップ営業マンが教える、社員が得する「最強の企業年金制度」とは)

Amazonから注文ができます! → ご注文フォーム

株式会社Financial DC Japanのセミナーを動画でご覧いただけます!

詳しくはリンクよりご確認ください。

【王道資産運用丸わかりセミナー】

https://fdcj.official.ec/items/88453475

【NISAサポート/iDeCoサポート説明会動画】

https://fdcj.official.ec/items/89343225