リタイアメントプランを考える3つのステップ

‘‘人生100年時代‘‘と言われる現代、リタイア後の長い生活をより豊かなものにするために将来のことをどれくらい考えていますか?

今回は、退職後の生活を計画、設計する「リタイアメントプラン」について考えていきます。

3つのステップとは?

リタイアメントプラン作成をするにあたって、資産や仕事、家族の状況などに応じてひとつひとつ紐解き、段階的に考えていくのが良いです。

そのための3つのステップを紹介します。

1,退職後の収入と支出のバランスを検討する

2,リタイアメントプランで必要不可欠な各種年金の活用について

3,リタイアメントプランの作成と内容の確認、見直しについて

今回は1つめのステップ、「退職後の収入と支出のバランスを検討する」について書いていきます。

老後の生活費はどれくらい??

退職後、老後の生活費はどれくらいかかるのでしょうか?現役時代の収入と比べ公的年金の収入だけでこれまでの生活を維持するのは、お金が不足するかもしれません。

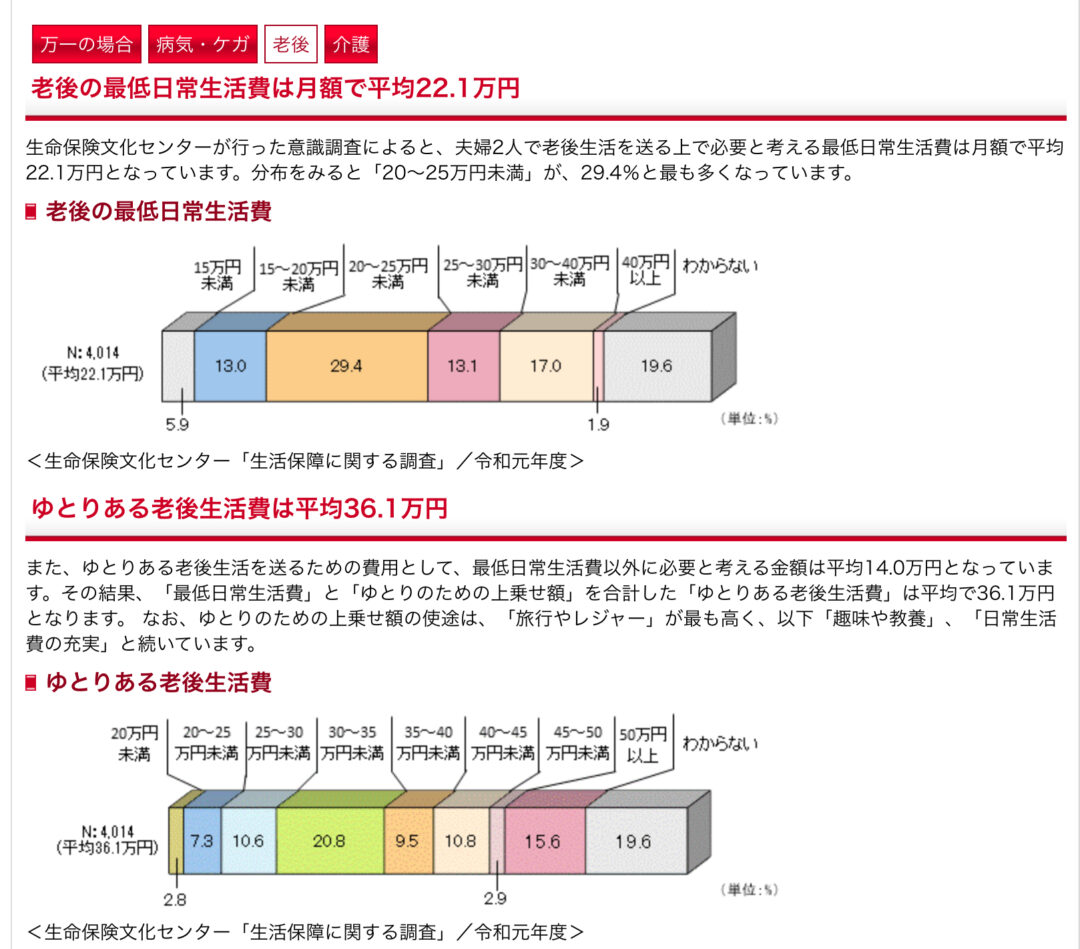

夫婦二人で老後生活を送ると、日常生活費は月額で平均22.1万円が必要になってきます。

教育資金や住宅ローンの目途が立ち、毎月の支出として大きな負担が減るため老後の生活資金は現役世代に比べて少なくなります。

また、ゆとりある生活を送るには、平均36.1万円がかかるとされています。項目としては旅行やレジャー、趣味やカルチャー、日常生活の充実が挙げられています。ゆとりある生活を送るには最低日常生活費と比べて14万円多くなります。ですが、それぞれのライフスタイルや考え方によって変わるため、自分自身はどれくらいの老後の生活費が必要かイメージしておくことが大切です。

老後の収入はどれくらいもらえるの?

国から支給される公的年金(国民年金、厚生年金)はどれくらいの水準で支給されるのでしょうか?

一般的なサラリーマン夫婦(夫が会社員、妻が専業主婦)の場合、毎月22.1万円ほどの年金受給が期待できます。自営業夫婦の場合は毎月13.0万円ほどが支給され、サラリーマン、自営業ともにゆとりある老後生活費には不足を生じることとなります。

公的年金はこの先なくなってしまうのではないかと心配する声も聞きますが、所得代替率(※)50%を目指すとされており、50%を下回らないように現役世代の手取り平均収入の約半分くらいがその時の年金受給者の受給額となります。

しかし、少子化により今後の労働人口は減少していくため、年金受給者を支える人口はどんどん減っていくと予測されます。そのため、65歳時点で十分な年金額を受給することは期待できず、また受給開始の年齢が繰り下げになる可能性も頭に入れておかなければいけません。

※「所得代替率」とは年金受給開始の時点(65歳)で年金額が、現役世代の手取り収入額(賞与含む)と比較してどのくらいの割合かを示す指標

自助努力で足りない分をカバーしよう

ゆとりある生活を送るためには、公的年金だけでカバーする事は現実的ではありません。毎月の生活費にも不足が生じてきますし、旅行に行ったり、お祝いごとがあったり、リフォームが必要になったり、お子様やお孫さんに援助をしてあげたりするとそのたびに費用が必要となります。また、緊急時の費用として病気や介護状態になったときの事も頭に入れておきましょう。

収入面において、年金支給開始年齢が引上げられ、マクロ経済スライドが適用されることにより、年金収入は減少する傾向にあります。一方で高齢者の雇用機会は増加しており、企業側も65歳、70歳まで働ける環境を整えることが努力義務とされているため、60歳以降も働き続けることで年金収入の不足を補ったり、さらに先の老後資金を増やしたりすることもひとつの選択肢になるのではないでしょうか?

また、企業年金や退職金も収入の柱となり、企業年金制度として確定給付年金(DB)や確定拠出年金(DC)の受給を年金払いで受給することで定期的な収入を得ることができます。退職金の一部を取り崩しながら生活費の補てんにする方法も良いですし、退職金は急な出費に備えてよけておくのも良いと思います。

退職金をインフレリスクから守るために資産運用を検討し、資産の寿命を伸ばすことも老後資金を確保するひとつの方法ですがここでは詳しい説明は省略します。

セカンドライフプランは資産の状況や家族の状況などでさまざまです。自分自身が老後にどのような生活を送りたいかをイメージしながら設計していきましょう。

次回は、ステップ2の「リタイアメントプランで必要不可欠な各種年金の活用」について解説していきます。

▼企業型確定拠出年金に関するお問い合わせはこちらから

▼合わせて読みたい

確定拠出年金の仕組みや運用の知識、年金や社会保険、税金など幅広い情報を短時間の動画に分かりやすくまとめています。

FDCJチャンネルはこちら▼▼

チャンネル登録いただくと最新の動画を視聴する事ができます。

https://www.youtube.com/channel/UCzse1CKZMdzJs7QydKcMIMg

************************************

企業型確定拠出年金の導入・継続投資教育は当社にお任せください。

東京、大阪、名古屋、他全国でのご対応が可能でございます。

************************************

株式会社Financial DC Japan 代表取締役社長岩崎陽介の書籍、『頭のいい会社はなぜ、企業型確定拠出年金をはじめているのか』(青春出版社)絶賛発売中!

- ★発売後たった2週間で重版決定!

- ★丸善丸の内本店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月7日~4月13日調べ)

- ★ブックファースト新宿店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月10日~4月16日調べ)

- ★星野書店近鉄パッセ店・週間ランキング 1位(2022年4月10日~4月16日調べ)

- ★紀伊國屋書店梅田本店のビジネス書部門・週間ビジネス書ランキング1位(2022年4月11日~4月17日調べ)

- ★三省堂書店名古屋本店ビジネス書部門・週間ビジネス書ランキング1位(2022年4月17日~4月23日調べ)

- ★『ダイヤモンド・オンライン』掲載!

(記事はコチラ → 元野村證券トップ営業マンが教える、社員が得する「最強の企業年金制度」とは)

Amazonから注文ができます! → ご注文フォーム

株式会社Financial DC Japanのセミナーを動画でご覧いただけます!

詳しくはリンクよりご確認ください。

【王道資産運用丸わかりセミナー】

https://fdcj.official.ec/items/88453475

【NISAサポート/iDeCoサポート説明会動画】

https://fdcj.official.ec/items/89343225