企業型DCの「配分変更」と「スイッチング」とは?

企業型確定拠出年金(企業型DC)は、企業が従業員のために掛金を拠出し、従業員が自ら投資商品を選んで運用をおこなう制度です。従業員の資産形成を支援する福利厚生制度として、多くの企業で導入が進んでいます。

この制度で運用した資産の受取は、原則として60歳以降となります。それまでの間、従業員は中長期的に資産運用をおこないますが、市場状況やライフステージの変化に応じて「配分変更」や「スイッチング」を行うことも可能です。

この記事では、配分変更とスイッチングの違い、それぞれの実施タイミングや注意点について詳しく解説します。

企業型確定拠出年金とは

企業型確定拠出年金は、企業が毎月決まった金額を従業員のために拠出し、その掛金を従業員自身が運用するしくみの制度です。

運用成果によって、将来受け取る年金額が変わります。掛金の一部を従業員自身が拠出できる「マッチング拠出」や、従業員が掛金の有無を選択できる「選択制DC」というしくみもあります。

掛金に対する税制優遇

企業が拠出する掛金は、従業員にとって給与としては課税されないため、所得税や住民税の対象となりません。また、企業にとっても損金算入できるため、労使双方に税制上のメリットがあります。

運用商品の選択と受取額

従業員は、企業が用意した商品ラインナップのなかから、掛金をどの運用商品に投資するかを選択します。将来の給付額は、どの商品を選び、どの程度の掛金を拠出したかによって異なります。

運用益の非課税

掛金の運用によって得られた利益も、運用期間中は非課税です。これにより、運用益を効率的に蓄積できます。

受給時の選択肢

企業型確定拠出年金で運用した資産は、60歳以降に受け取ることができます。一時金として受け取る、年金として分割で受け取る、または一時金と年金の併用といった方法を選ぶことができ、それぞれに税制上の優遇措置があります。自分に合った受取方法を選びましょう。

メリット

老後の資産形成ができる制度であり、掛金拠出時・運用時・受取時のそれぞれで税制優遇が受けられるのが大きな魅力です。

デメリット

「選択制DC」の場合、従業員も掛金を拠出するため、給与の一部が掛金に回り、年収や社会保険の保障、雇用保険の給付金などが減少することがあります。また、運用資産は原則として60歳まで引き出せないため注意が必要です。

「配分変更」と「スイッチング」とは

「配分変更」は、今後拠出される掛金の運用割合を変更する操作です。「スイッチング」は、すでに運用している資産を他の商品に移す操作を指します。どちらも運用商品を見直す際に重要ですが、目的やタイミングが異なります。

「配分変更」とは

配分変更とは、これから拠出される掛金をどの商品にどの割合で投資するかを変更することです。新たに商品ラインアップが追加された場合などにも変更できます。なお、配分変更はあくまで今後の掛金に適用され、すでに運用中の資産には影響しません。

配分変更をおこなうタイミング例

①将来の運用を見直したいとき

ライフプランや経済状況に応じて、リスクを抑える、または高めたいときに変更します。

たとえば、リスクの高い商品から安定した商品に掛金の配分を変更したり、逆にリスクを取って運用効率を高めたいときに適しています。

②市場の変動を予測したとき

今後の市場動向に合わせて、株式比率を増やす、債券にシフトするなど、株式や債券の配分を調整したいときに活用します。

「スイッチング」とは

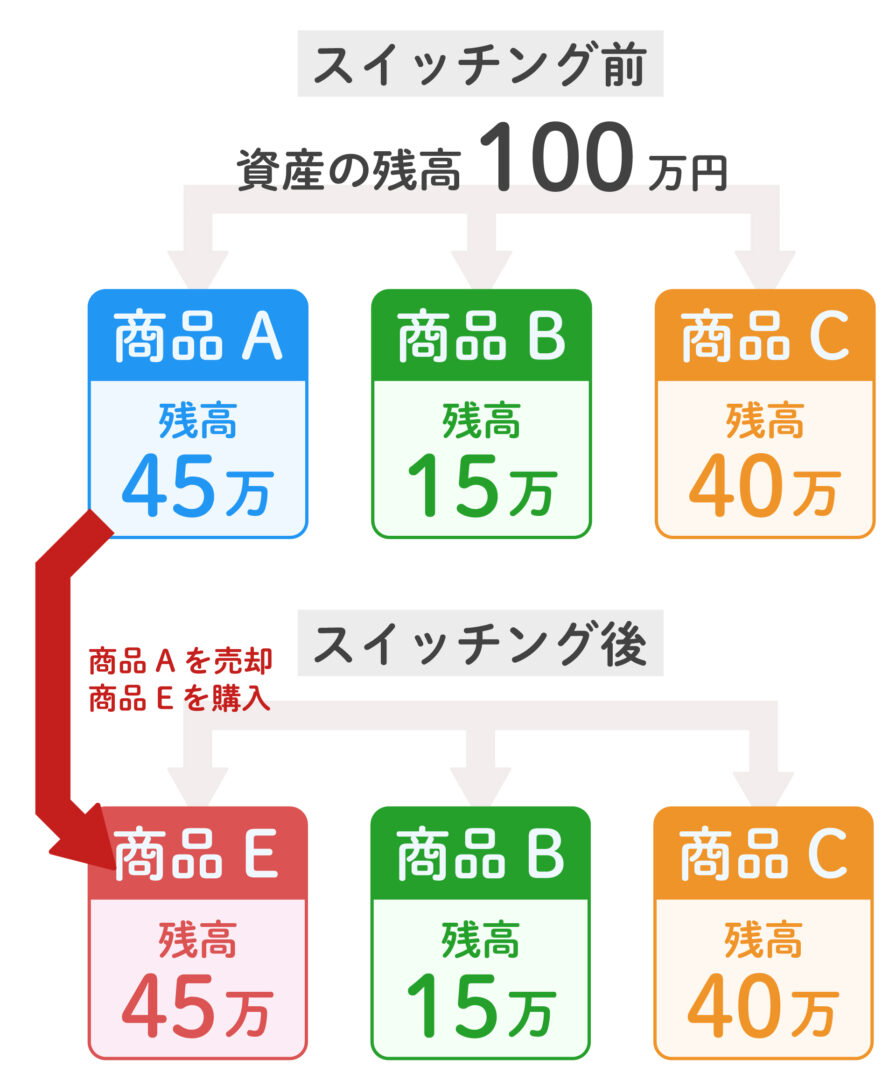

スイッチングは、すでに運用されている資産の運用商品を売却もしくは解約し、その資金で別の商品に買い替えることを指します。つまり、現在運用されている資産を別の運用商品に移す操作です。

企業型確定拠出年金で企業が用意する運用商品は、「元本確保型」である定期預金や保険商品、「元本変動型」となる株式・不動産・債権などの投資信託が代表的です。

たとえば、これまで外国株式に投資していた資産を、より安定した定期預金や国内債券に変更する場合、スイッチングをおこないます。スイッチングは現在保有している資産を他の商品に移し替えるため、タイミングや市場の動向に応じて資産のリスクや運用成績を調整できる点が特徴です。

スイッチングをおこなうタイミング例

①運用成果を確定させたいとき

すでに一定の利益が出ており、それを確定したい場合や、逆に損失が出ているため運用を見直したいときにおこないます。

たとえば、リスクの高い商品で利益が出たら、一部を低リスクの商品に切り替える場合。

②リスクを調整したいとき

市場が大きく変動し、これまで運用していた商品でのリスクが高いと感じたときに、リスクの低い商品に切り替えることが可能です。また、逆にリスクを取ってリターンをねらいたい場合もスイッチングをおこないます。

③定年が近づいたとき

資産を守るために、定年に近づくにつれ安定した運用商品に切り替えたい場合など、ライフステージに応じてスイッチングをおこないます。

運用方法を見直す必要性とは?

リスクを避けて安定性を重視した運用から、より高いリターンをねらう運用への切り替えなど、運用方針はライフステージや経験によって変わります。

逆に、若いうちはリスクを取り、年齢が上がるにつれて安定性を重視するという考え方もあります。こうした見直しは将来の資産形成において非常に重要です。

「配分変更」「スイッチング」をおこなうときの注意点

企業型確定拠出年金において「配分変更」や「スイッチング」をおこなうときは、リスクや手数料、運用方針などを考慮して慎重に判断することが重要です。

ここからは、それぞれの操作をおこなうときの具体的な注意点について詳しく解説します。

配分変更をおこなうときの注意点

- 長期運用を意識する

短期的な市場の動きに一喜一憂せず、長期的な視点で資産配分を決めましょう。 - リスク許容度に応じた配分

年齢やライフステージに応じて、適切な資産配分を検討しましょう。 - 市場状況をよく見極める

急な相場変動に反応して慌てて変更すると、損失を広げるおそれがあります。

スイッチングをおこなうときの注意点

- 頻繁なスイッチングは避ける

過剰な変更はコストやタイミングリスクを増やします。 - リスク分散を忘れずに

一つの商品に集中するのではなく、複数の資産に分散投資を心がけましょう。 - タイミングを慎重に見極める

値下がり時の変更は損失を確定させることにもつながります。 - ライフイベントに備える

定年や住宅購入など、将来のイベントを見据えたスイッチングも大切です。

効率的な資産運用のために

企業型確定拠出年金制度をうまく活用して、将来の資産形成を効率的におこなうためには、適切なリスク管理と柔軟な対応が求められます。

特に「配分変更」と「スイッチング」は、手数料や市場の動向、自身のリスク許容度をよく理解し、慎重に判断することが必要です。頻繁な変更はリスクを増やす可能性があるため、長期的な視点を持つことが大切です。

どちらも適切なタイミングでおこなうことで、リスクをコントロールしつつ、効率的な資産運用が可能になります。ただし、運用商品の切り替えや変更のタイミングは、見極めることが難しい場合もあります。そんなときは、専門家のアドバイスを受け、より適切な運用方針を計画しましょう。